- Por John Price Director General de Americas Market Intelligence (AMI).

Pocos temas son más polémicos en América Latina que la especulación sobre las verdaderas intenciones de las inversiones chinas en la región. No se pueden refutar los beneficios económicos que se han generado gracias a la llegada de más de US$ 200 mil millones en inversión extranjera directa, un nivel similar de préstamos bilaterales y más de US$ 4 billones en comercio a lo largo de las dos últimas décadas.

En este interesante artículo del analista internacional, John Price, publicado en Americas Market Intelligence, se hace una verdadera radiografía a la política comercial china y a su expansión en América Latina. Por su relevancia, especialmente en el ámbito de los recursos naturales, como en la energía y la minería, lo publicamos con autorización de su autor y abreviamos por razones editoriales. Al final del artículo encontrará el link al sitio de publicación del original.

El periodo de auge más duradero de América Latina en medio siglo, es decir, entre el periodo de 2003-2013, se produjo casi en su totalidad por la sed de China por los recursos naturales de América Latina. Sin embargo, el hermetismo de muchas empresas estatales chinas que operan en América Latina, combinado con la creciente desconfianza en los objetivos globales de China, ha llevado a que la gente se cuestione cuál es la estrategia detrás de la creciente interacción de China con América Latina.

La nación ermitaña se está viendo obligada a salir de su caparazón

China no es un país al que se le dé naturalmente el compromiso internacional. En el pasado, esta nación ermitaña rehuía del compromiso internacional, puesto que a su gobierno lo consumían asuntos internos y estaba poco inspirado en perseguir la exploración global. La interacción de China con América Latina comenzó con renuencia, pero se volvió imperativa a principios del milenio. En aquél entonces, se estaba dando la mayor migración de personas de la historia: el traslado de cientos de millones de personas de las áreas rurales a las zonas urbanas de China. Expulsados del campo por las importaciones baratas y los promotores inmobiliarios, los chinos de las áreas rurales partieron en busca de trabajo en la ciudad.

Conforme iba aumentando el número de habitantes urbanos, también fue creciendo el desempleo y el malestar, lo que llevó a más de mil protestas sociales por año en China a principios del siglo. Los dirigentes chinos siempre han temido el malestar social. La ciudadanía china tolera a su gobierno político monopolista si se mantiene el crecimiento económico y el empleo. Aprovechando su estatus de nación favorecida que les permitía a los fabricantes chinos acceder a los mercados estadounidense, europeo y japonés con niveles arancelarios cercanos a cero, el gobierno chino subsidió el financiamiento de la manufactura a gran escala, lo que se sumó a las considerables inversiones de empresas nacionales e internacionales del sector manufacturero financiadas con fondos privados. China agotó rápidamente su propio suministro de insumos básicos para sus fábricas, tales como energéticos, minerales, acero e insumos químicos y agrícolas, por lo que recurrió a proveedores internacionales.

Alivio de la presión financiera y política

Alivio de la presión financiera y política

Una parte clave de la política de pleno empleo de China requiere que sus exportadores sigan siendo competitivos a nivel global, a pesar del aumento en el costo de los insumos, que ahora provienen cada vez más del extranjero. El banco central chino tiene que intervenir regularmente y comprar dólares estadounidenses para evitar que aumente el valor de la moneda china, dado que esto perjudicaría la competitividad de la industria manufacturera china. Para el año 2006, China había acumulado más de un billón de dólares estadounidenses en reservas, lo que desató quejas de manipulación de divisas por parte de políticos de Washington y Bruselas.

Los chinos necesitaban asegurar el suministro de materias primas a largo plazo, pero en 2003, los precios de las materias primas comenzaron a dispararse a medida que la demanda china fue superando la oferta global. En las décadas de 1970 y 1980, Japón y Corea del Sur, respectivamente, padecieron el mismo dilema relativo a la oferta. En esas décadas, los precios de las materias primas eran más bajos (en términos reales y nominales), por lo que esos países obligaron a sus proveedores a firmar contratos de más de 20 años de vigencia. Los chinos sabían que estaban comprando en el punto más alto del ciclo económico, por lo que los contratos de precio fijo a mayor plazo no tenían sentido. En vez, las empresas estatales chinas utilizaron las abundantes reservas de dólares estadounidenses del país para comprar empresas mineras, energéticas, activos agrícolas y otros productores de materias primas en todo el mundo. Así fue que comenzó la ola de adquisiciones por parte de China en América Latina, la cual tuvo poco que ver con América Latina y todo que ver con mantener la estabilidad económica y política en China.

Venta de productos y servicios chinos a mercados de ingresos medios

La ola más reciente de inversión china en América Latina (y otros mercados de ingresos medios) se ha visto impulsada no por las empresas estatales, sino por el floreciente sector privado de China, compuesto por empresas multinacionales cada vez más competitivas. Desde 2020, la lista global de Fortune 500 incluye más empresas chinas que estadounidenses. Además, la participación del sector privado puro en las 100 empresas más grandes de China aumentó a 54 % en 2022, antes de verse afectada por la intervención del gobierno y reducirse al nivel actual de aproximadamente 40 %. No obstante, cuando se trata de exportaciones chinas, las empresas privadas dominan. Esto es especialmente cierto en el caso de las exportaciones de alta tecnología (aproximadamente el 30 % de todas las exportaciones chinas), donde el capital privado es responsable de casi el 99 % de las exportaciones.

China ya no es la maquiladora que alguna vez fue. Las empresas de capital extranjero son responsables de menos del 20 % de las exportaciones manufactureras de China (en comparación con más del 70 % en el caso de México). Actualmente hay 52 empresas automovilísticas en China, en comparación con 53 en Estados Unidos y 13 en América Latina. Las marcas chinas batallan por penetrar mercados maduros y adinerados como Europa Occidental, Estados Unidos, Canadá, Australia y Japón, donde las rechazan por su creciente reputación de obsolescencia, mala calidad y falta de servicio posventa. Por eso, los exportadores chinos se han centrado en mercados de ingresos medios como América Latina, África del Norte, Medio Oriente, el Sudeste Asiático y, a fechas más recientes, Rusia. Hoy en día, las marcas chinas de automóviles se venden más que las de otros países en Chile y Perú. En cuanto a ventas de autobuses y vehículos eléctricos en América Latina (y en la mayoría de los mercados emergentes), las marcas chinas van a la delantera.

Al igual que Japón en el pasado, las marcas chinas enfrentan una doble amenaza que las obliga a invertir en instalaciones de producción fuera de China. En primer lugar, muchos mercados emergentes (incluido Mercosur) alientan activamente la inversión extranjera en el sector manufacturero mediante el levantamiento de muros arancelarios. En China, la población menor de 50 años alcanzó su punto máximo en 2008 y ha ido disminuyendo desde entonces. Esto ha causado que la manufactura se haya ido encareciendo en el país. En el caso de bienes (pesados) logísticamente costosos como los automóviles, fabricarlos en China y enviarlos al extranjero acaba con los márgenes de utilidad. De ahí que BYD –la empresa de automóviles eléctricos más importante del mundo– haya construido una fábrica en Brasil y pronto empiece a ensamblar en México.

La siguiente ola: transición energética

La siguiente ola: transición energética

China desea dominar el sector de energía limpia y, por lo pronto, va por el camino correcto para lograr esa ambición. China es el mayor fabricante de tecnología de energía solar, incluidas celdas, paneles, bastidores, cableado y baterías de almacenamiento. Al otro extremo de la cadena de suministro, China también domina como el mayor minero y procesador de minerales críticos. América Latina es un socio importante en la estrategia de transición energética de China. La región alberga las mayores reservas conocidas de litio y cobre del mundo. El clima de América Latina se presta para una generación altamente eficiente de energía solar. Brasil y Chile han desarrollado un ambiente regulatorio para apoyar una industria solar viable. Esperemos que pronto otras jurisdicciones agilicen el otorgamiento de permisos y liberen los marcos de concesiones para que también empiecen a atraer inversiones. Las empresas chinas acapararán la mayor parte de las ventas de equipos para el sector.

Los inversionistas chinos en minería siguen devorando activos de litio y cobre donde pueden. Después de algunas inversiones conflictivas que salieron mal en Perú, los mineros chinos han ido mejorando gradualmente su imagen pública y siguen presentando mejores ofertas que otros mineros para estos activos estratégicos. En el caso del litio, es probable que Argentina atraiga la mayor inversión en litio de China y otros países, gracias a su marco regulatorio descentralizado (a nivel provincial) y a las políticas en pro de la inversión del gobierno de Milei, que pronto harán flotar el peso.

Entonces, ¿cuál es la amenaza?

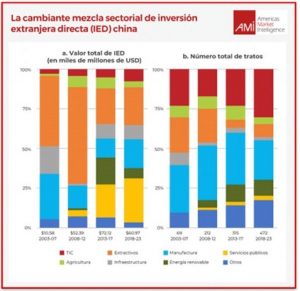

En el presente artículo hemos abordado la lógica comercial que subyace a las inversiones de China en América Latina. Lo que empezó como flujos de inversión dominados por empresas estatales chinas de gran tamaño en busca de recursos y proyectos de infraestructura que emplearan a ciudadanos chinos, ahora se ha convertido en una intersección diversificada de dos economías muy simbióticas. América Latina tiene recursos naturales y capital humano. China tiene capital financiero, tecnología y una gran base de consumidores.

Hoy en día, las empresas chinas operan en –y a menudo dominan– industrias estratégicas dentro de América Latina, incluidas las de minería de minerales críticos, operaciones portuarias, servicios digitales, logística y energías renovables. Estas empresas tienen la capacidad de recopilar vastas cantidades de datos relacionados con el comercio, el movimiento de personas y el movimiento de dinero. Cómo se recopilan esos datos, dónde se almacenan y quién puede acceder a ellos son cuestiones que preocupan a ciudadanos, gobiernos y competidores del sector privado. Las ramas militares y de inteligencia del gobierno de Estados Unidos siguen observando con creciente preocupación la presencia cada vez mayor de empresas estatales y privadas chinas, entre las que se puede hacer poca distinción en cuanto a lealtad y manejo de datos.

Todas estas inquietudes son válidas y se explorarán en análisis futuros. Por ahora, el vaso sigue estando medio lleno (en lugar de medio vacío) para la mayoría de los intereses empresariales y los consumidores latinoamericanos en lo que respecta a la creciente presencia de China en la región.

Usted puede revisar el artículo completo en el siguiente enlace: