DestacadosNotas MinerasNoticias

Catastro de proyectos mineros de Cochilco 2023-2032 considera inversiones por US$ 65.712 millones

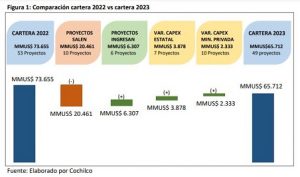

- Desaparecen 10 iniciativas de la cartera anterior que alcanzaba a US$ 73.655 millones, pero ingresan al nuevo catastro otros seis proyectos vinculados a la minería del cobre, avaluados en US$ 6.307 millones.

La Comisión Chilena del Cobre (Cochilco) publicó este martes el catastro «Inversión en la minería chilena- cartera de proyectos 2023-2032» que considera los proyectos que las empresas mineras contemplan materializar en el próximo decenio.

Esta cartera es diversa, incluyendo proyectos en el sector del cobre de empresas tanto estatales como privadas, abarcando también la minería de oro, hierro, litio y otros minerales industriales en distintas escalas.

Esta cartera abarca proyectos de cobre, de entidades estatales y privadas, tanto de gran como de mediana escala, así como minería de oro, hierro, litio y minerales industriales.

Este nuevo reporte incluye 49 iniciativas avaluadas en US$ $ 65.712 millones, monto inferior al catastro anterior por US$ 73.655 millones debido a que salen 10 proyectos, seis porque concluyeron exitosamente en 2023 que suman US$ 7.770 millones, destacándose la puesta en marcha del proyecto Quebrada Blanca de Teck. También, salen de la cartera cuatro proyectos por ajustes estructurales que suman US$ 12.691 millones.

El vicepresidente ejecutivo de Cochilco, Joaquín Morales, señaló que es importante destacar el ingreso de seis nuevas iniciativas que suma US$ 6.307 millones y que reflejan el interés de las empresas mineras por continuar desarrollando en Chile sus proyectos que son de largo plazo.

Los proyectos que ingresan al catastro son «Aumento de Capacidad de Molienda de Quebrada Blanca de Teck» por US$ 3.000 millones; «Adecuación Operacional de Spence» con un monto proyectado de US$ 1.652 millones; y «Extensión de vida útil con transición hídrica de Zaldívar-AMSA, por US$ 1.200 millones.

INVERSIÓN POR SECTORES Y REGIONES

INVERSIÓN POR SECTORES Y REGIONES

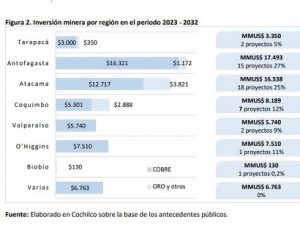

El monto total de la cartera de inversión en proyectos mineros de cobre alcanza los US$ 57.351 millones, donde US$21.575 millones corresponden a Codelco, US$ 31.380 millones a la Gran Minería privada, y US$ 2.581 millones corresponden a mediana minería. En tanto, la inversión en oro, hierro, litio y minerales industriales suma US$ 8.361 millones.

Con respecto a las regiones donde se desarrolla la actividad, Antofagasta concentra 27% de la inversión. En segundo lugar, se encuentra la región de Atacama con un 25%, y en tercer lugar la región de Coquimbo, con un 12% de participación.

EL INFORME DE COCHILCO

En este informe, los analistas de Cochilco destacan que, en contraste con la cartera previa del período 2022-2031, que contabilizaba 53 proyectos con una inversión de 73.655 millones de dólares, se ha observado una reducción significativa. Diez proyectos, representando 20.461 millones de dólares en inversiones, han sido excluidos de la cartera actual. De estos, seis proyectos finalizaron con éxito en 2023, con una inversión acumulada de 7.770 millones de dólares, destacándose la puesta en marcha del proyecto Quebrada Blanca de Teck.

“Además, ajustes estructurales han resultado en la retirada de cuatro proyectos que sumaban 12.691 millones de dólares en inversiones. No obstante, la inclusión de seis nuevas iniciativas inyecta US$ 6.307 millones adicionales a la cartera, evidenciando la dinámica de crecimiento del sector, con proyectos destacados como el «Aumento de Capacidad de Molienda QB2» de Teck y la «Adecuación Operacional Spence» de BHP”, explican.

LA MINERÍA ESTATAL

LA MINERÍA ESTATAL

La inversión global en la minería estatal se ha elevado, reflejando los cambios en los planes de capital de Codelco y Enami.

Codelco, uno de los pilares de la minería chilena, ha recalibrado el monto de su inversión, incrementando su presupuesto en 4.378 millones de dólares para la realización de proyectos tanto operativos como estructurales.

En tanto, Enami ha disminuido la previsión de inversión para la nueva planta de fundición estatal en 500 millones de dólares, situando la nueva estimación en 1.000 millones de dólares.

LA INVERSIÓN EN EL SECTOR PRIVADO

En el sector privado, se registra un aumento neto de 2.333 millones de dólares en inversiones, con especial atención al proyecto Vizcachitas de Los Andes Copper Ltda., que eleva su inversión de 1.875 millones a 2.440 millones de dólares para 2023.

El Informe “Inversión en la minería chilena para el periodo 2023 – 2032” detalla cada uno de los proyectos que componen el catastro, indicando su año estimado de inicio, el operador responsable, el sector al que pertenecen, su estado actual y el monto proyectado de inversión.

PROCEDENCIA DE LA INVERSIÓN

Chile, reconocido por su tradición minera, apertura comercial al mundo, y estabilidad económica y política, ha consolidado a través de los años inversiones tanto a nivel estatal como privado, así como también de origen nacional e internacional. Las compañías, que invierten en Chile, se presentan tanto como propietarios directos de las operadoras de proyectos mineros de explotación, así como también en asociaciones para el desarrollo de nuevas iniciativas.

La inversión en el sector minero proviene principalmente de siete países. Chile encabeza la lista con un aporte que representa el 54,3% del total de la inversión. Grandes entidades como CODELCO y Antofagasta Minerals juegan un papel crucial en esta cifra. Canadá, que se ubica en la segunda posición, aporta con el 15,3% de la inversión total. En tanto, empresas destacadas como Teck, Capstone Copper, Los Andes Copper y Kinross son actores relevantes, con los dos primeros representando una gran parte de la inversión canadiense. Japón se posiciona en el tercer lugar con el 7,7% de la inversión.

Varios conglomerados japoneses, entre los que destacan Sumitomo Metals y Mitsubishi Corp., son responsables de la mayoría de las inversiones provenientes de esta nación. Reino Unido aporta con el 5,2% de la inversión total, siendo Anglo American su principal representante. Australia, Suiza y Polonia también forman parte de los países inversores, con el 6,9%, 2,7% y 1,8% respectivamente.

Chile se destaca como líder en inversión minera con un total de MMUS$ 35.701, representando el 54,3%. Esta suma se distribuye entre MMUS$ 19.050 para proyectos base, MMUS$ 3.654 para probables, MMUS$ 3.294 posibles y MMUS$ 9.703 potenciales.

Siguiendo a Chile, Canadá ha comprometido MMUS$ 10.079, que corresponde al 15,3% del total; de esta inversión, MMUS$ 683 se destinan a proyectos de base, MMUS$ 2.490 a probables, MMUS$ 3.386 a posibles y MMUS$ 3.520 a potenciales. Japón, por su parte, considera un portafolio de inversión total de MMUS$ 5.057, asignando MMUS$ 1.432 a proyectos de base, MMUS$ 1.922 a probables, MMUS$ 1.424 a posibles y MMUS$ 278 a potenciales.

La información se entrega con una nueva estructura y formato, permitiendo una mejor comprensión de cada iniciativa. El documento completo se puede revisar en el siguiente enlace: