- Por Andres Rioseco, Jefe de Estrategia de Mesadinero SpA.

El jueves pasado, el cobre subió a $3.7985 USD/lb, mostrando una variación positiva del 1.71% en los contratos de marzo de la CME en EEUU (CME:HG). En Inglaterra, en tanto, los contratos trimestrales de la Bolsa de Metales de Londres (LME) finalizaron la sesión subiendo un 1.01%, cotizando en $8370.00 USD/Tm. El impulso se da en base a los datos de balanza comercial de China, los cuales mostraron un aumento del 10% en las importaciones de cobre de noviembre y un 2% en la cifra anual. Este dato trajo consigo un sentimiento positivo para el día, aunque durante la semana pasada el cobre acumuló una variación negativa de 4.24%.

El metal se vio presionado a la baja por una rebaja en la calificación de riesgo crediticio en China de parte de la firma Moody’s, la cual revisa la proyección de calificación de ese país desde estable a negativo. A esto se suman datos negativos de manufactura, los cuales, finalizando noviembre mostraron una cifra de PMI oficial de 49.4 sobre el 49.7 esperado, mientras que las ganancias industriales han caído en -9.4% en 2023. Esto hace pensar que al gigante asiático le está costando repuntar en sus niveles de actividad, a pesar de los estímulos realizados por el PBOC, por ende, esto se podría traducir en una menor demanda futura.

LO QUE ESTÁ PASANDO CON LA OFERTA

En relación con la oferta, la semana antepasada, la huelga que había comenzado en la minera Las Bambas en Perú, propiedad de la empresa China MMG Ltd y uno de los productores más grandes de ese país, terminó el jueves 7, luego de que las autoridades la declararan ilegal. Inicialmente, esta huelga había sido propuesta como indefinida, pero luego de caer bajo la categorización de ilegal por las autoridades en Perú, el secretario general del sindicato de trabajadores, Erik Ramos, decidió llevarla a su fin, mencionando que dicha decisión había sido tomada en base a la protección de los trabajadores de posibles represalias o despidos. Cabe mencionar, que esta huelga había sido tomada como un factor alcista para los precios del metal a comienzos de la semana anterior.

Continuando con la oferta, en el plano local se reportó que la producción de Codelco retrocedió un -5.7% en octubre, a 128.000 toneladas métricas de acuerdo con Cochilco. Esto sigue a la rebaja en la calificación que recibió la minera estatal de parte de Fitch Ratings el mes pasado, desde A- a BBB+, aunque manteniendo su proyección como “Estable”. En otros datos, vemos que Collahuasi reporta un aumento de su producción en 22% a 54.000 toneladas, mientras que Escondida baja su producción en 11.3% a 88.400 toneladas.

Por otro lado, en Antofagasta Minerals los trabajadores en Centinela se preparan para una huelga, aunque desde el martes 5 se encuentran en una mediación de parte del gobierno como último recurso. Este proceso de mediación durará 5 días, pero podría ser extendido 5 días más si ambas partes así lo determinan. Los 400 trabajadores que representa el sindicato de Centinela exigen una renegociación de sus bonos, ligados a la producción y mejores condiciones salariales. Según el sindicato, las estimaciones futuras del precio del mineral siguen al alza y las inversiones también, aunque el CEO de Antofagasta, Iván Arriagada, indicó que los $3.700 millones de dólares presupuestados para inversión, estan siendo reevaluados dado el aumento de los royalties por parte del gobierno. Las acciones de Antofagasta acumulan una caída del -6.02% finalizando el año, luego de una ganancia del 15.47% en 2022.

LA MACROECONOMÍA Y LA DEMANDA

En otros datos macroeconómicos que podrían afectar las cotizaciones del metal y de la demanda, tenemos que, mañana reporta el dato más importante de la semana y uno de los más importantes del mes, como es el dato de Nominas de Empleo No agrícola de EEUU (NFP). El mercado espera un aumento de las nóminas desde 150K en octubre a 180K en noviembre. Con respecto a esto, el miércoles 6 conocimos la cifra de empleo ADP, la cual reportó menor a las expectativas del consenso de analistas en 103K empleos creados en noviembre. La cifra de ADP se toma como un proxy de la cifra de NFP de mañana, por lo que el mercado sospecha que el dato podría salir menor al esperado, evidenciando un deterioro del empleo en el pais del norte. Esta cifra será importante, ya que el pleno empleo cabe dentro de los mandatos que tiene la Reserva Federal en EEUU (FED) y, por lo tanto, un deterioro del mercado laboral se podría traducir en una política monetaria mas laxa o recortes anticipados de la tasa de interés de parte del ente emisor del dólar. Esto sería un factor al alza en los precios del cobre, ya que como hemos mencionado en otras publicaciones, son los sectores más sensibles a la tasa de interés los que más demandan el metal.

Siguiendo con los aspectos técnicos que influyen en los precios, vemos que en la semana los inventarios de la LME han subido fuertemente mostrando un aumento de 4.48%, ubicándose en 182.750 toneladas métricas. Dentro de esto, el mes pasado evidenciamos una caída de los inventarios del -0.08%, lo que fue de la mano con el aumento de los precios en ese periodo. Con respecto a esta métrica y como hemos mencionado anteriormente, un cierre mensual de inventarios por debajo de su media trimestral -la cual ahora se ubica en 177.133 toneladas métricas-, hubiera sido favorable para el precio, ya que estadísticamente cuando los niveles de inventarios mensuales cierran bajo su media móvil trimestral, tienden a mostrar variaciones negativas en los meses siguientes. Esto no ha pasado aún, por lo que se convierte en un factor en contra sobre el precio del metal, al menos por diciembre.

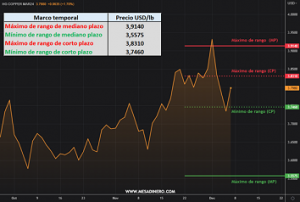

De nuestro lado, en Mesadinero vimos que la semana pasada el cobre alcanzó niveles de “sobrecompra” en términos de nuestras métricas de volatilidad sobre los futuros del metal (CME:HG), lo cual nos indicó que las primas de las opciones sobre el cobre se volvieron más atractivas para empresas que buscan tomar cobertura de riesgo sobre una caída en los precios (opciones puts). De esta forma, el cobre había llegado a un percentil de volatilidad implícita de 0%, lo que significa que el 0% del tiempo el cobre había exhibido una volatilidad tan baja en los últimos 12 meses. El nivel de sobrecompra o tope de nuestro rango dinámico de mediano plazo (MP) que indicamos la semana pasada, fue de $3.9140 USD/lb para los contratos de marzo de 2024 de la CME; y hoy vemos que las cotizaciones han retrocedido un -3.38% desde ese nivel. Esto, además, ha ido de la mano con un rebote alcista del dólar a nivel global, medido por el Dollar Index, el cual ha mostrado una variación del +0.43% en la semana. Cabe mencionar que, un dólar al alza encarece el costo del cobre para compradores cuya moneda de origen es distinta al dólar y, consecuentemente, termina limitando la demanda.

Para finalizar, los dejamos con nuestros niveles actualizados de gestión de riesgos sobre los precios del cobre de marzo 2024 (CME:HG), los cuales sirven a empresas para lograr disminuir sus costos de cobertura ya sea al alza o la baja en los precios y así lograr estabilizar sus flujos y cumplir con sus presupuestos proyectados en el año.