Columna de OpiniónDestacadosNoticias

Actualización de precios del cobre, factores y análisis: Vuelve el optimismo al mercado

- Por Andrés Rioseco, Jefe de Estrategia en Mesadinero SpA.

Ayer jueves, los precios del cobre cotizan un +2.77% en $3.8925 USD/lb en los contratos futuros con vencimiento en marzo de la CME de EEUU, mientras que los contratos a 3 meses de la LME anotaban una subida del +2.41%. En Asia, mientras tanto, los contratos de enero del Shanghái Futures Exchange registraron una subida del +0.94%. A diferencia de la semana anterior, donde vimos una fuerte aversión al riesgo, esta semana el mercado se muestra optimista después de que ayer la Reserva Federal de EEUU (FED) diera a conocer su decisión sobre las tasas de política monetaria. De esta forma, el cobre registra una variación del +1.19% en la semana.

El informe de la decisión de tasas de la FED logró revertir un inicio de semana que inicialmente se veía negativo para el metal, con el precio cayendo un -1.31% el lunes, afectado por un dólar al alza y dado el informe de Nóminas de Empleo No Agrícola del viernes pasado en EEUU, donde se dio a conocer una cifra de 199 mil empleos creados en noviembre, superando los 180 mil que esperaba el consenso de analistas de mercado.

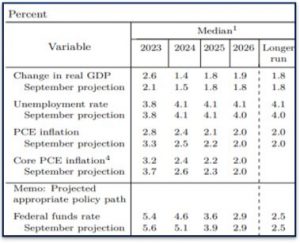

El organismo regulador del dólar a nivel global decidió mantener la tasa sin variación en el rango de 5.25% y 5.5%. Sin embargo, lo que aumentó el apetito por el riesgo de los operadores fue la Sumatoria de Proyecciones Económicas que acompañó a la declaración. En esta, la FED reveló varios cambios en sus proyecciones para 2024, donde se proyecta una tasa media de crecimiento en EEUU del 1.4%, cifra menor que el 1.5% proyectado en septiembre. Además, se anticipa una inflación medida por el Gasto en Consumo Personal subyacente del 2.44%, descendiendo desde el 2.6% proyectado anteriormente. Por otro lado, la tasa media de política monetaria se reduciría al 4.6% en 2024, desde el 5.1% de la proyección de septiembre.

En el mismo sentido, el gráfico de puntos de la FED o Dot Plot nos muestra que 6 de los 19 miembros votantes del consejo de política monetaria (FOMC) prevén un recorte de la tasa de referencia de 75 puntos base para 2024, llevando la tasa a 4.75%. Esto también representa un cambio con respecto al informe de septiembre, donde solo 4 miembros proyectaban un recorte al nivel de tasas mencionado.

Este informe tuvo un efecto inmediato en las tasas de interés de EEUU, las cuales bajaron abruptamente, con la tasa de 10 años cayendo hoy bajo el nivel psicológico del 4% y cotizando a la hora en 3.93%. Este movimiento se explica, ya que, en el discurso posterior a la decisión, el presidente de la FED, Jerome Powell, indicó pensar que es muy probable que las tasas hayan alcanzado su pico en EEUU y, por ende, los operadores se abalanzaron a comprar bonos del tesoro y deuda Norteamérica.

Como hemos mencionado en otros informes, son los sectores más sensibles a las tasas de interés los que más demandan cobre a nivel global. Por lo tanto, una disminución en las tasas junto a una caída del dólar representa factores alcistas para el metal. Por otro lado, vemos que los factores de riesgo persisten entrando a 2024 y entendemos que, si tanto el crecimiento como la inflación caen en 2024, esto supone una configuración macroeconómica que históricamente ha registrado retornos negativos para los metales y positivos para el dólar, lo que podría colocar una presión bajista en los precios en la primera mitad de 2024.

LO QUE PASA EN CHINA

El miércoles, conocimos algunos datos que reportaron mixtos en China. Por un lado, los datos de la oferta monetaria M2 de noviembre reportaron un incremento del 10%, cifra que fue menor al 10.1% estimado por el consenso y menor a su vez a los 10.3% del periodo anterior. Por el mismo lado, también conocimos el dato de crecimiento de préstamos vigentes, el cual aumentó en 10.8% en noviembre, cifra menor que el 11% pronosticado y además la cifra de Nuevos Préstamos, la cual llegó a los 1090Bn Yuan vs los 1300Bn Yuan pronosticados. Estos indicadores son tomados como un proxy de la liquidez y crédito en China. Por lo tanto, un menor crecimiento de ellos hace pensar en una contracción, lo que podría traducirse en condiciones financieras más estrictas y/o menor demanda. De todas formas, pensamos que es prematuro hablar de una contracción del crédito o liquidez en China, dado que la media trimestral de M2 continúa al alza y porque el gobierno ha explicitado su deseo de retomar la senda de crecimiento del país en 2024 y ha dicho estar dispuesto a tomar medidas contra cíclicas para lograrlo. A pesar de estos deseos o dichos de las autoridades en China, vemos que es el mercado el que exige medidas más concretas o potentes, por lo tanto, al cobre le ha costado subir este año, a pesar a los numerosos discursos y dichos que hemos escuchado de parte de las autoridades en Beijing.

Siguiendo con China, ayer supimos que el desarrollador inmobiliario chino Evergrande dijo el que su unidad Henggen Real Estate Group vendería completa su participación del 30% en el desarrollador Shanghai Henggen, entidad a cargo del desarrollo del proyecto Shanghai North Bund, el cual no ha reportado ingresos por renta desde 2021. Evergrande espera anotar una pérdida de 55 millones de Yuan por esta venta. Como es sabido, Evergrande es reconocido por ser el desarrollador inmobiliario más endeudado del planeta, con más de 300 mil millones de dólares en pasivos. La entidad supone un riesgo sistémico para el gigante asiático, por lo que el desarrollo de su reestructuración de deuda es seguido por el mercado.

Los problemas de deuda en el sector inmobiliario de China persisten, y este año han llevado a sus índices accionarios cerca de los mínimos de 2016. De esta forma, el Índice MSCI China registra una caída en 2023 del -15%. Esto evidencia además la gran caída que hemos visto de la inversión extranjera directa en el asiático, donde en los primeros 10 meses del año se registró un declive del -9.4% año a año, equivalentes a 136 mil millones de dólares. Los temores de que China se convierta en lo que fue Japón en los 1990’s, donde el constante declive de los precios hizo que las empresas se abstuvieran de invertir, se hacen aún más latentes con las últimas cifras de inflación, las cuales muestran que el país se encuentra hoy en deflación, con el IPC de noviembre reportando -0.5% y los precios al productor en -3%. Por ahora, las esperanzas se centran en los nuevos estímulos que han prometido desde Beijing para 2024 y los efectos que estos pudieran tener. Como siempre, esto solo lo dirán los datos.

DE LA OFERTA

Felizmente, este jueves los trabajadores de la mina Centinela, propiedad de Antofagasta Minerals, dieron fin a la renegociación de sus contratos, terminando de esta forma el riesgo de una huelga que la semana pasada parecía inminente. El nuevo contrato fue aprobado por 347 votos a favor y solo 26 en contra. Comenzando la semana se había mencionado que los trabajadores se irían a huelga el día 19 de diciembre. Cabe mencionar que Centinela produce unas 24.600 toneladas métricas de cobre.

Continuando con Chile, hoy se dio a conocer la encuesta de operadores financieros (EOF) del Banco central de Chile con respecto a la inflación, tasas y tipo de cambio. En la encuesta, los operadores esperan una variación mensual del IPC del 0% en diciembre y de un 2.9% a 12 meses. Por otro lado, la encuesta sobre la tasa de política monetaria (TPM) nos indica que los operadores esperan un recorte de 50 puntos base en la tasa de referencia al nivel de 8.5%, mientras que a 12 meses se espera una TPM en 5%. Aquí cabe mencionar que tanto las expectativas de inflación como de tasas han visto una rebaja, aunque luego de la decepción del último recorte de la TPM, ahora los operadores pronostican recortes un poco más recatados a futuro.

ASPECTOS TÉCNICOS

Contrario a lo observado la semana pasada, ayer jueves, los inventarios de cobre de la Bolsa de Metales de Londres (LME) experimentaron una disminución de 1,475 toneladas métricas, acumulando una caída del -2.25% en comparación con la cifra entregada el viernes pasado, descendiendo al nivel de 178,075 toneladas métricas. En términos mensuales, los inventarios aún se sitúan por encima de su media móvil trimestral. Como mencionamos en nuestra actualización anterior, esta media móvil trimestral se utiliza para pronosticar la tendencia mensual de los inventarios cuando estos cierran por encima o por debajo de esta media. Con esto, observamos que un cierre de inventarios en diciembre por debajo de la media trimestral nos indicaría una disminución en los inventarios hasta al menos enero, lo que podría traducirse en un aumento en los precios del metal en ese periodo.

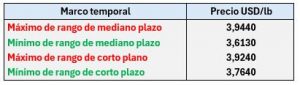

En relación con la volatilidad de los precios del cobre, notamos que esta aumentó lo suficiente la semana pasada como para salir de la zona de sobrecompra, donde tomar cobertura de precios a la baja (con opciones puts) se había vuelto bastante económico. Esta semana, observamos que la volatilidad implícita (IV) sobre opciones de cobre se encuentra en el percentil 29%, lo que significa que el 29% del tiempo la volatilidad del metal ha estado más baja en los últimos 12 meses. Esto representa un cambio significativo con respecto a la semana anterior, donde esta misma métrica comenzó la semana con un percentil del 0%. Además, la curva de IV nos indica que la volatilidad que asigna el mercado de opciones a los 120 días es menor que la volatilidad que se registra a 30 días, por lo que esto representa un factor alcista en los precios. Con esto podríamos ver un cobre gravitando al maximo de nuestro rango dinámico de mediano plazo, el cual ahora sube a 3.9440 desde 3.9140 la semana pasada.

Como siempre, les proporcionamos nuestros rangos dinámicos, lo que se construyen en base a algoritmos sobre las diversas métricas de volatilidad que seguimos. Estos niveles, más allá de determinar tendencia, nos indican puntos donde tomar cobertura, ya sea al alza o a la baja sobre los precios del cobre, se vuelve óptimo en relación con el costo de esta.

Como siempre, les proporcionamos nuestros rangos dinámicos, lo que se construyen en base a algoritmos sobre las diversas métricas de volatilidad que seguimos. Estos niveles, más allá de determinar tendencia, nos indican puntos donde tomar cobertura, ya sea al alza o a la baja sobre los precios del cobre, se vuelve óptimo en relación con el costo de esta.