DestacadosNotas MinerasNoticias

André Sougarret: Este 2023 será el año más “álgido” para Codelco

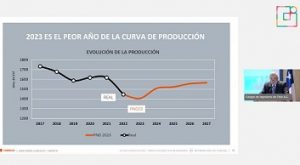

- Según el expresidente ejecutivo de la estatal, un 21% de la caída de la producción en 2022-23 en Codelco se explica por los retrasos en los proyectos estructurales y un 79% por dificultades operacionales derivadas de un mayor estrés en las instalaciones actuales.

En lo que sería una de sus últimas presentaciones como presidente ejecutivo de Codelco, André Sougarret participó en el seminario ¿Quo Vadis Codelco?, organizado por Voces Mineras, en el cual se refirió principalmente a los proyectos estructurales de la empresa estatal, a los problemas técnicos de estos y a la abultada deuda que arrastra.

André Sougarret planteó durante su presentación que, desde los años ‘90 en la Corporación se preveía la necesidad de invertir en proyectos estructurales y que, de no hacerlo, la producción caería a partir de 2020, con el riesgo de convertir a la minera en una empresa irrelevante.

“Había que tomar esa decisión a tiempo, porque estos proyectos mineros, que son de largo plazo, entre el diseño, la aprobación de la inversión, la autorización de los permisos, su construcción y la puesta en marcha, se requiere de un largo tiempo para su implementación. Sin embargo, la decisión se postergó y hoy nos pasa la cuenta”, sostuvo.

En ese sentido, André Sougarret hizo ver que la inversión de Codelco se sextuplicó en dos décadas, pasando de un promedio de US$559 millones anuales entre 1990 y 1999, a US$1.253 millones entre 2000 y 2009, para saltar a US$3.300 millones por año entre 2010 y 2019.

En ese sentido, André Sougarret hizo ver que la inversión de Codelco se sextuplicó en dos décadas, pasando de un promedio de US$559 millones anuales entre 1990 y 1999, a US$1.253 millones entre 2000 y 2009, para saltar a US$3.300 millones por año entre 2010 y 2019.

Reconoció que, por la magnitud y complejidad de este tipo de proyectos, la práctica general de la industria es desarrollarlos uno a uno. No obstante, debido a la tardanza en la decisión de avanzar en ellos, Codelco tuvo que hacerlos simultáneamente.

“Era indudable que esta era una tarea titánica, de grandes desafíos para nuestro balance financiero, de alta complejidad en términos constructivos, pero impostergable, por el escenario previsto y que, de no construir, nuestra producción bajaría casi al 75% de nuestra capacidad productiva”, afirmó.

LA COMPLEJIDAD DE LOS PROYECTOS ESTRUCTURALES

Entre las complejidades de estos desarrollos, André Sougarret mencionó el hecho de ser proyectos pioneros en su disciplina. “No son minas simples, son únicas, probablemente comparables a dos o tres conocidas en el mundo”, comentó, destacando además que están en la frontera del conocimiento, con riesgos geotécnicos por el comportamiento variable de la roca.

“Los cuatro megaproyectos que hoy tenemos, además de ser brownfield, se construyen en el lugar en que están los yacimientos existentes, la mayoría en producción y con instalaciones que a la par deben ser modificadas, aumentadas y mejoradas. Algunos son de tan largo aliento, que exigirán financiamiento permanente, por ejemplo, Chuquicamata, en que, a pesar de que la apertura de la mina está terminada, va a requerir una serie de inversiones que están planificadas terminar hacia 2040”, detalló.

“Los cuatro megaproyectos que hoy tenemos, además de ser brownfield, se construyen en el lugar en que están los yacimientos existentes, la mayoría en producción y con instalaciones que a la par deben ser modificadas, aumentadas y mejoradas. Algunos son de tan largo aliento, que exigirán financiamiento permanente, por ejemplo, Chuquicamata, en que, a pesar de que la apertura de la mina está terminada, va a requerir una serie de inversiones que están planificadas terminar hacia 2040”, detalló.

Respecto de los presupuestos de inversión y sus significativas alzas, Sougarret se refirió a sus principales causas: el desarrollo simultáneo de megaproyectos generó escasez de mano de obra y de contratistas especializados, así como de insumos; en 2020 se sumaron los efectos de la pandemia, que obligó a ralentizar las faenas, privilegiándose operar en vez del avance de los proyectos; en 2022 se añadió la inflación internacional, la escasez de suministros críticos y problemas de logística, derivados de la guerra entre Rusia y Ucrania.

LOS PROBLEMAS EN CHUQUI SUBTERRÁNEA

En particular sobre Chuquicamata Subterránea, especificó que la mina está abierta y produciendo cerca de 1,8 millón de toneladas mensuales, equivalentes a 60 mil ton/día. Sin embargo, admitió que han tenido dificultades: “Entramos en una zona desconocida para la explotación de minería subterránea, de la que, si bien teníamos información, una vez abierta la mina hemos encontrado algunos problemas en el diseño, básicamente en el panel central (…) producto del fallamiento de algunos pilares centrales que comprometió del orden del 20% del área completa”.

Otra dificultad ha sido el material particulado fino generado por el hundimiento, que ha afectado la ventilación y la mantención de los equipos operativos. Aunque, por otro lado, esta condición beneficiaría la molienda del mineral, gracias a la obtención de material mucho más fino del que tenían pronosticado.

Otra dificultad ha sido el material particulado fino generado por el hundimiento, que ha afectado la ventilación y la mantención de los equipos operativos. Aunque, por otro lado, esta condición beneficiaría la molienda del mineral, gracias a la obtención de material mucho más fino del que tenían pronosticado.

Asimismo, a diferencia de El Teniente, Chuquicamata Subterránea es una mina seca, sin agua, acotó Sougarret. “Por lo tanto, lo más probable que va a ocurrir, y así está ocurriendo, es que, desde el punto de vista de la productividad, es una mina que va a tener muchos mejores resultados”, aseguró. “Con todo, alcanzar su plena capacidad productiva, de 140.000 ton/día, tardará unos dos a tres años”, dijo.

NUEVO NIVEL MINA EN EL TENIENTE

En relación con el proyecto Nuevo Nivel Mina sostuvo que, en la construcción de túneles se generaron estallidos de roca que obligaron a seguir a un ritmo mucho menor que el diseño original: “En estos túneles estamos avanzando en torno a medio metro por día en promedio”, expuso.

Ello significó retrasar la entrada en operación de los nuevos sectores y la definición de una nueva estrategia: desarrollar dos niveles superiores que deberían partir en 2024 y en paralelo seguir construyendo el túnel de la correa principal que será la columna vertebral del sistema de transporte de la mina. “Nos quedan 500 metros de 8 kilómetros”, indicó. Mientras, están tomando acciones alternativas para sacar el mineral desde la profundidad a través de un sistema de rampas, que conectará con el sistema de transporte actual.

“Tenemos dos grandes desviaciones importantes que han mermado nuestra capacidad productiva. Y en el corto plazo lo que ha pasado es que Codelco ya no tuvo las holguras necesarias para resolver los habituales retrasos en la ejecución de estos megaproyectos, y a partir de 2022 hemos ido generando una pérdida de capacidad productiva, debido a la alimentación de minerales de menor calidad a los que originalmente estaban contemplados, mientras se habilitan los nuevos sectores mineros”, explicó.

Según el ejecutivo, un 21% de la caída de la producción en 2022-23 se explica por los retrasos en los proyectos estructurales y un 79% por dificultades operacionales derivadas de un mayor estrés en las instalaciones actuales.

Según el ejecutivo, un 21% de la caída de la producción en 2022-23 se explica por los retrasos en los proyectos estructurales y un 79% por dificultades operacionales derivadas de un mayor estrés en las instalaciones actuales.

Además, manifestó que se han producido interferencias en la continuidad operacional, por distintas circunstancias. Una, tiene relación con no haber realizado algunas inversiones mayores en activos que serían reemplazados por los proyectos estructurales, pero que, dado el cambio en la estrategia de desarrollo de estos últimos, se han seguido usando instalaciones antiguas con problemas de disponibilidad y mayores costos, como la planta Sewell y la planta concentradora de Andina.

También, el ejecutivo mencionó razones geotécnicas, como el deslizamiento ocurrido en Ministro Hales; problemas geometalúrgicos, por minerales más complejos de lixiviar y uso de stock con minerales mixtos; la ocurrencia de eventos ambientales; mantenciones mayores en fundiciones y refinerías; y menores leyes.

LA ABULTADA DEUDA DE CODELCO

Respecto de la abultada deuda de la compañía, Sougarret recordó que Codelco debe entregar el 100% de sus utilidades a las arcas fiscales –a diferencia del resto de la industria–, lo que la obliga a financiar las inversiones con recursos propios, provenientes principalmente de depreciación, impuestos diferidos, provisiones de largo plazo y ventas de activos fijos, a los que se suma la deuda, como otra fuente de financiamiento.

Esta condición, continuó, se tradujo en que, durante el súper ciclo (2010-2014) mientras la industria reinvirtió casi el 40% de sus utilidades para pagar créditos y quedar con un balance financiero holgado para enfrentar nuevas inversiones, Codelco no pudo aprovechar el boom para ordenar sus finanzas y pasó de una deuda de US$3.300 millones a casi US$14.000 millones.

Sougarret agregó que, el monto se mantuvo estable, en torno a US$15.000 millones, entre 2014 y 2018, gracias a la capitalización autorizada en 2018, por una parte, y por otra, a las decisiones internas de postergar RT Sulfuros, detener el desarrollo futuro de Andina y cambiarlo por el traspaso de Andina, y redefinir el Rajo Inca que, en vez de contemplar una nueva planta, se optó por intervenir la planta actual.

“De 2019 a la fecha el crecimiento de la deuda se ha podido contener, pero no amortizar; y renegociar. Hoy la deuda es del orden de US$19 mil millones”, indicó. Según el ejecutivo, si se hubiera aplicado la regla de las empresas privadas, es decir, retener entre el 20% y el 40% de las utilidades, la deuda estaría entre US$10.300 y US$3.500 millones respectivamente.

2023 SERÁ EL AÑO MÁS “ÁLGIDO” PARA LA EMPRESA

De acuerdo con Sougarret, 2023 será el año más “álgido” para la empresa, previendo un cambio en la tendencia a la baja de la producción a partir de 2024. Como argumento, planteó que la planta concentradora de Salvador, que ha estado en renovación durante el año, debería comenzar a operar a fines del presente año. Y que en 2024 iniciará su producción Andes Norte de El Teniente.

“Pero esto va a durar hasta 2030. Nos quedan varios años para retomar la capacidad productiva que teníamos antes de que se empezara a deteriorar, es decir, 1.700.000 toneladas, a fines de esta década”, aseveró.

“Pero esto va a durar hasta 2030. Nos quedan varios años para retomar la capacidad productiva que teníamos antes de que se empezara a deteriorar, es decir, 1.700.000 toneladas, a fines de esta década”, aseveró.

Al respecto, puntualizó que Chuquicamata Subterránea y la cartera de proyectos de El Teniente prometen producciones del orden de 260 mil toneladas de cobre fino y sobre las 400 mil toneladas respectivamente. “Nuestra certeza es que tendremos proyectos rentables y exitosos, a pesar de todas las dificultades, y que operarán a plena capacidad cuando la demanda por cobre sea crítica”, planteó.

¿Qué están haciendo para lograrlo? El ejecutivo destacó que, en cuanto a la continuidad operacional, están enfocados en recuperar estándares de faenas de excelencia, a través de distintas acciones, que incluyen ajustes organizacionales y racionalización de servicios. Respecto de los proyectos, están haciendo revisiones continuas de ellos.

Sobre la pregunta de si seguir o no con los proyectos estructurales, fue tajante: “Nos encontramos en un estado de avance tal, que ya es un camino sin retorno. Hemos invertido del orden de US$40.000 millones desde 2010 y con la información que tenemos a la vista, nos quedan alrededor de US$15.000 millones para terminar su ejecución”, expresó, aclarando que los proyectos no apuntan a aumentar la producción ni a mantener el liderazgo mundial de Codelco, sino a extender la vida útil de sus operaciones.