Inversiones y Proyectos

Chile Lidera las Carteras de Inversión Minera más Robustas del Mundo

• Ni otros líderes regionales, como Perú, ni los mundiales como África, Australia y Canadá, cuentan con un capital de inversión de las dimensiones de la minería chilena. Para el período 2016-2025 la cifra alcanza casi a 50 millones de dólares.

• Existe gran probabilidad de que se desarrollen 20 proyectos mineros en los próximos 9 años, lo que representan 197MM, según informe de Cochilco.

La minería chilena no está en crisis, así aseguran los expertos. La afirmación se justifica en una cartera de inversiones para 2016-2025 por un total de US$ 49.208 millones, cifra inigualada por otros grandes productores mineros internacionales, como Perú, África, Australia y Canadá. Si bien el portafolio de inversión en proyectos asociados a cobre, oro, plata, hierro y plantas metalúrgicas ha sufrido variaciones derivadas de la irregularidad del mercado y sus precios, ésta sigue siendo la más robusta del mundo.

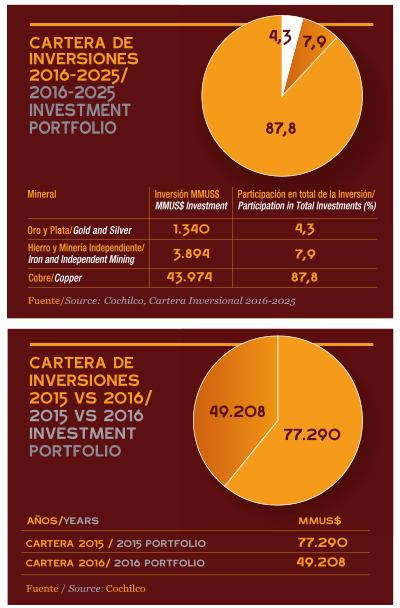

Según el documento “Inversión Minera en Chile. Actualización de la Cartera Inversional 2016 -2025” dado a conocer por Cochilco, en septiembre de 2016, el cobre representa el 87% de la cartera de inversiones, seguido por hierro y plantas metalúrgicas (7,9%); y oro y plata (4,3%). Estos últimos, a pesar de que también lidian desde 2012, con la baja en los precios de los commodities en el mercado internacional.

Fuente: Cochilco, Cartera Inversional 2016-2025

Los analistas sectoriales indican que, hacia 2019 y 2020, el sector podría reactivarse y estabilizarse, reanudándose el desarrollo de aquellos proyectos con mayor potencial y certeza de desarrollo, respaldando la afirmación de voceros de Cochilco, que afirman que la minería chilena no enfrenta una crisis, sino un ciclo de precios bajos, debido a la cartera de inversión confirmada a la fecha.

Comparación de las carteras de inversiones mineras 2016 y 2015

Cada año, la Comisión Chilena del Cobre catastra y actualiza la información de inversiones en el país y de puesta en marcha de los principales proyectos mineros del país a materializarse en la próxima década, los cuales entregan una mirada prospectiva de la industria minera del país, tanto de la explotación de cobre o el oro y la plata, como del hierro y los minerales industriales.

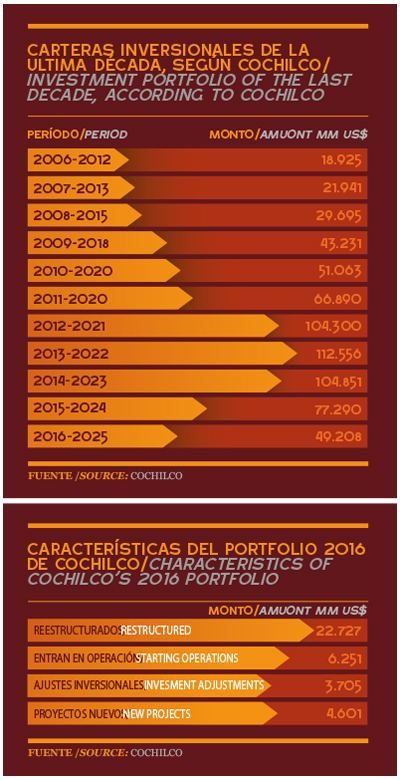

Para la actualización 2016, que considera las iniciativas con puesta en marcha dentro del decenio 2016 – 2025, se observa una disminución en la cartera inversional de alrededor de US$ 28.082 millones respecto al año anterior, que responde a la situación actual de los precios de commodities y del mercado minero en sí.

La cartera está compuesta por dos grupos de proyectos, el primero corresponde a aquellos en condición base y probable, es decir, con mayor probabilidad de materializarse en los plazos presupuestados por las compañías mineras propietarias. Este grupo alcanzó un total de 20 iniciativas, avaluadas en US$ 20.197 millones.

Por otra parte, aquellas iniciativas del segundo grupo, en condición posible y potencial, corresponden a los proyectos con menor probabilidad de materializarse en los plazos definidos por sus propietarios como también los más propensos a verse afectados por cambios en las condiciones de mercado. En este grupo se encuentran 17 iniciativas, avaluadas en U$ 29.011 millones.

Al comparar la cartera entregada en agosto 2015 (Cochilco) que alcanzaba a US$77.290 millones, y la de septiembre de 2016, por US$ 49.208 millones, se concluye que la caída responde a la reestructuración del portfolio de iniciativas sectoriales, considerando, además, que 6.200 MM corresponden a proyectos que entraron en operación y 460MM por ajustes de inversión, entre otros cambios.

El estudio de Cochilco, revela también que la cartera de proyectos de inversión en la minería chilena, actualizada a agosto de 2016 contempla 37 iniciativas, frente a las 42 incluidas en la cartera de proyectos informada en agosto de 2015, con una reducción del total de la inversión estimada de US$28.082 millones.

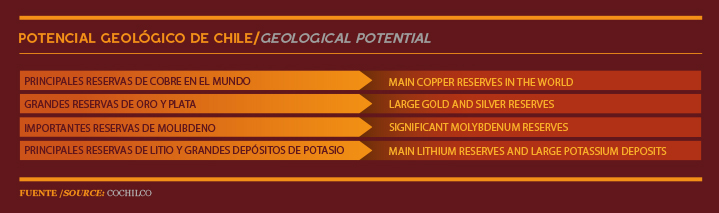

Específicamente, el portafolio de proyectos de Cochilco, registra cambios en la condición de materialización, plazos y valor de las iniciativas de 2016, respecto del año anterior, destacando lo siguiente:

a) La puesta en marcha de 3 proyectos considerados en la cartera 2015, avaluados en US$ 6.251 millones, los cuales se excluyen de la nueva cartera.

b) Ocho iniciativas que salen de la cartera por reestructuración o porque las compañías propietarias se encuentran en proceso de ajuste de sus activos, por lo cual no estiman fecha clara de reinicio de estudios o decisión de inversión. La inversión estimada de éstos en 2015 era de US$ 22.727 millones. De estos proyectos la paralización de Pascua Lama se asocia a problemas con sus permisos medioambientales, Relincho a su fusión con El Morro para formar el proyecto Nueva Unión, Nueva Andina Fase II, a la reformulación del proyecto por parte de CODELCO, a través del proyecto Expansión Andina; y las cinco iniciativas restantes a reformulaciones asociadas a la situación de precios actual y búsqueda de mejoras en sus estudios de ingeniería.

c) Se incorporan a la cartera seis proyectos nuevos por un valor de US$ 4.601 millones. De éstos, cuatro corresponden a la minería del cobre, los cuales corresponden a la Extensión de la vida útil de la planta Los Colorados, de Escondida; la segunda parte de la Ampliación Marginal de Los Pelambres, de AMSA; el proyecto Desarrollo Mantoverde, de Mantos Copper, que busca extender la vida útil de la operación a través de la explotación de recursos sulfurados del yacimiento Mantoverde; y el proyecto Expansión Andina, versión reducida de Andina 244, que viene a reemplazar la salida de este proyecto en la cartera de CODELCO.

d) Existen cinco proyectos que no sufren modificación alguna con respecto a lo catastrado en 2015, avaluados en US$ 5.146 millones.

e) Dos proyectos que mantienen sus fechas de materialización, pero modifican sus montos de inversión: Chuquicamata Subterránea y Traspaso Mina-Planta de CODELCO, adicionando alrededor de US$ 1.179 millones a lo catastrado en 2015.

Así, a un año de las primeras proyecciones, los proyectos a desarrollar en la próxima década pasaron de 42 a 37 proyectos, cifra muy superior a cualquier otra en el mundo y más aún, en un sector catalogado en crisis.

Al revisar la tramitación de permisos al Sistema de Evaluación Ambiental (SEA) de los proyectos catastrados, podemos observar que existen 16 iniciativas equivalentes a un 42,8% de la inversión total que poseen RCA aprobada a agosto de 2016. Asimismo, un 26,2% de la inversión catastrada corresponde a 9 iniciativas que aún no reciben una resolución de calificación ambiental positiva (RCA aprobada) a sus proyectos presentados y un 23,3% de la inversión corresponde a proyectos que aún no ingresan sus EIA respectivos al sistema.

Cobre y Codelco

El cobre sigue siendo el mineral protagonista de las inversiones en 2016. Codelco ha ajustado su potencial inversión en 7MM de dólares, mientras que la minería cuprífera privada disminuyó en 16.288 MM. Las estadísticas indican que debido a la ciclicidad de la industria, la reacción tiene un desfase de 2 años respecto del peak, mientras que desde 2006, entre todos los reportes entregados por Cochilco, se han concretado solo 34MM, ello considerando que toda cartera de inversión cumple procesos de reestructuración que afectan su planificación, desde su prospecto hasta su entrada en producción, plazo que demora en promedio unos 13 años. Los expertos aseguran que cuando en 2018 se recupere el precio del cobre, se reactivarán los proyectos respetando los tiempos de recuperación del mercado.

Codelco representa el 44% de la cartera, por ende sigue siendo el gran motor de la minería nacional y una herramienta estratégica de desarrollo a largo plazo, con un total de 21.600 MM de inversión estimado y 8 proyectos. A su vez, la gran minería privada del cobre representa el 39.9% con 15 proyectos, la mediana minería corresponde al 4% con 3 proyectos; mientras que el oro, la plata y las plantas metalúrgicas representan el 12.2% del portafolio inversional con 11 proyectos.

Asimismo, Codelco encara la encrucijada de realizar 5 proyectos estructurales para evitar la caída de su producción, siendo éstos: Chuquicamata Subterránea, RT Sulfuros, Nuevo Nivel Mina El Teniente, Desarrollo Futuro Andina (ex Andina 244), y Rajo Inca.

Por criterio de condicionalidad de los proyectos, aquellos que ya están en ejecución o con certeza a corto plazo son 12 iniciativas por un 30.9%, los probables corresponden a un 12.2%, los posibles a un 40.4% y los potenciales al 18.5%. Los proyectos con menor probabilidad dentro de la cartera constituyen 20.197 MM de dólares.

En cuanto al potencial impacto en el desarrollo regional, el 41.4% (12 proyectos) de la cartera corresponden a la región de Antofagasta con 41.1% de cartera y 12 proyecto, seguido de Atacama, con el 14.8% (11 proyectos), Tarapacá con el 11.9%, Coquimbo (10.4%), Valparaíso (8.4%), Metropolitana y O’Higgins, con un 1% respectivamente.

Actualmente, un tercio del crecimiento de la economía nacional depende de la minería. Hablamos de una actividad primaria que genera encadenamiento productivo y es indispensable para el crecimiento del país, representando entre el 9 y el 15% del PIB. Los cálculos suponen que sin la minería, Chile sería un 30% menos fuerte, impactando directamente en la atracción de capital extranjero de inversión, transferencia tecnológica, imagen internacional de confiabilidad, certeza política, el financiamiento de programas sociales, entre otros aspectos.

Factor China

Otro desafío, con énfasis en los competidores internacionales y socios en la producción y consumo de cobre, es el análisis del caso de China, país que actualmente consume el 51.8% del cobre del mundo, mientras que hace 30 años sólo registraba el 7%. Analistas sectoriales estiman que, en la próxima década, la demanda de cobre puede alcanzar el 56%. Es importante, además, considerar que China produce el 36% de la industrialización del cobre. Hace 30 años, sólo el 2%.

Estas cifras nos obligan a ver con respeto a los actores protagónicos del desarrollo global. Estamos perdiendo protagonismo por falta de visión y es necesario consensuar intereses para impulsar políticas públicas responsables y habilitantes; y revalorar el modelo público/privado de nuestra minería, con un actor como Codelco, que vela por los intereses de la nación; y una minería extranjera, que aporta capitales, introduce tecnologías y modelos de negocios asertivos. Juntos, colaboran en aspectos de desarrollo económico, seguridad laboral y democracia económica, con cabida para pequeños mineros, entre otros.

Para avanzar en una economía más sofisticada es condicionante la innovación, incluso, en torno a recursos naturales, como es el caso de Australia, que es gran exportador minero. Pero, además, los australianos son los principales exportadores de softwares mineros, por 10 mil millones de dólares. En Chile, estamos lejos de liderar en esas áreas. Apenas generamos 500 millones de dólares de dólares en servicios asociados a la minería. La innovación debe ser parte de la estrategia de negocio, ello considerando que el actual esfuerzo de innovación y desarrollo que no hacen más de 700 empresas en nuestro país, no alcanza el 0.15% del PIB. La productividad en el largo plazo depende de la innovación de los actores.

CLIMA PARA LA INVERSIÓN MINERA

Con enormes reservas en cobre, litio, renio, nitratos y yodo, que nos otorgan liderazgo a nivel mundial, y una amplia cartera de inversiones en la minería a pesar del contexto internacional del mercado, Chile sigue siendo un escenario prometedor de productividad, desarrollo e innovación. Esto será realidad, sólo si los actores públicos y privados, de la mano de políticas y sinergias, logran definir un plan de contingencia a la espera de la recuperación del mercado en un par de años, partiendo por reivindicar la credibilidad y la confianza del sector y comprometer un trabajo de corresponsabilidad, conducente a fortalecer nuestra economía y potenciar nuestros recursos naturales y capital humano (GM).